このままだと子どもを大学に進学させられない!とならないために

こんにちは。

こんにちは。

ファイナンシャルプランナーの海老原政子です。

「子どもを幼稚園から私立に入園させたいんです……」

少し前になりますが、ご相談者からの要望で<私立幼稚園から大学進学までに必要な教育費>を調べたことがありました。そのときに思ったことをまとめたいと思います。

老後資金・住宅資金にならび、【人生の三大資金】と言われる教育資金。

「下流老人」や「老後破綻」。

最近こんな言葉をよく見聞きしますが、老後に不安を感じるのは、老後が何歳まで続き、どんな健康状態でいられるか・・・将来の状況がわからないからではないでしょうか。

一方の教育資金は、「Happy*コラム」で書いている通り、お子様の進路がまだ確定していなくても、想定して貯めていくことが可能です。教育費はコツコツ貯蓄に元来向いているお金なんですね。

師走に入り、はや3日目。来年お子様がご入園する年になるご家庭も多いと思います。

「これからいくら学費がかかるのかな?」

ある程度まとまったお金が必要な家族イベントに備えたい!

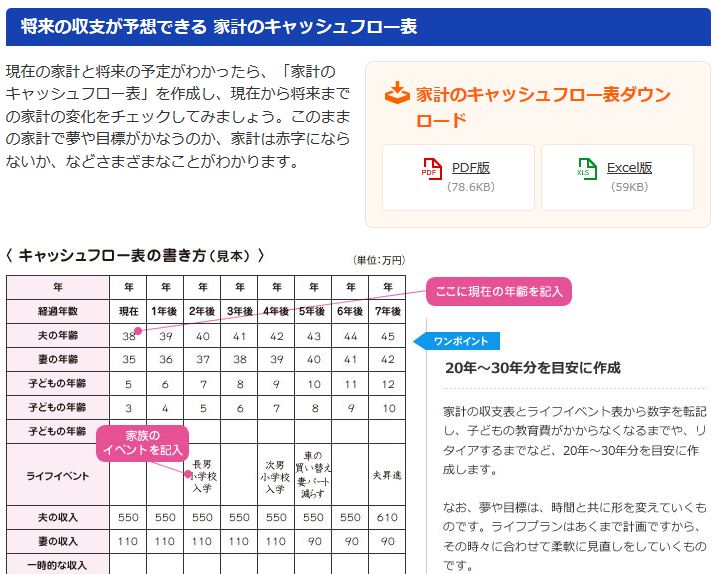

こんなときに役立つのが、「キャッシュフロー表」や「ライフイベント表」です。

カレンダーを新しく買う季節に合わせ、手帳にはさんで将来を俯瞰するためのツールとして、ぜひ年末年始にじっくり取り組んでみてください!

― 目 次 ―

■キャッシュフロー表は「家計の未来予想図」、ライフイベント表は「夢の未来年表」

みなさんは、「キャッシュフロー表」という言葉聞いたことがありますか?

簡単に言えば、家庭に入るお金・出ていくお金、金融資産の状況を年単位で数値化して、今後の生活を見える化する表(&グラフ)=「家計の未来予想図」 のようなモノです。

(出所:日本FP協会ホームページ)

=>便利ツールで家計をチェック/日本FP協会 こちらからダウンロードできます

■キャッシュフロー表でできること

☑ 現在から何十年か先の家計収支や資金残高の確認

☑ 大黒柱の万一にはどんなリスクがあるか

☑ 子どもの教育費が払えるだろうか

☑ このままの稼ぎ、支出で老後のお金がなくならないだろうか etc.

漠然とご相談者が抱えている不安・心配をイメージしやすく、面前に提示します。

■数字以上に大切な、将来家計収支に対する意識の変化

「キャッシュフロー表」で毎年の資産残高が追えるので、「このままいったら、二人目の私立大学進学2年目で貯蓄ゼロ!?に」など、貯蓄ペースがいまのままだと、将来どんな困ったことが起きるか一目見てわかります。

つまり、将来起こりうる最悪パターンを表のうえで”疑似体験”できるんですね。

漠然と考えていた将来の不安が目に見えるかたちになることで、【ご相談者の家計に対する意識】がはっきり変わってきます。この気づきがたいへん重要です!

■「ライフイベント表」でいつ?いくらお金がかかる?を押さえるだけでも家計管理は一歩前進です!

「キャッシュフロー表」をつくるためには、当然ながら

- 毎年いくら稼ぐか

- 毎年いくらお金を使うか

といった数値が必要です。世帯収入は給与明細などからすぐわかりますが、そのほか家計支出をまとめたり、将来の教育費を調べて織り込むなど手間がかかります。

家計簿と同じで、なかなか作る気が起きないかもしれません…(その気持ち、よく分かります)。

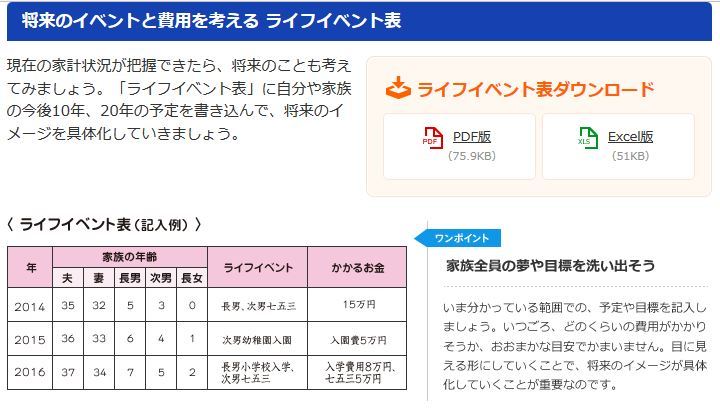

しかし、将来の家計見通しを立て、具体的な危機意識を持たせるという意味では、「ライフイベント表」を作るだけでも家計管理には十分有効です!

ライフイベント表とは、家計全般ではなく、住宅購入や自家用車の買い替え、子どもの入学・卒業、結婚資金の援助など、大きなお金の動く家族イベントの時期と概算費用をまとめた一覧のこと。

「ライフイベント表」でネット検索するといろいろなフォーマットがヒットします。

お好みに応じてお使いいただけますが、見本がてら、所属する日本FP協会のページURLを下記にご紹介します。

https://www.jafp.or.jp/know/fp/sheet/

(出所:日本FP協会ホームページ)

■不安を不安のままにせず、カタチにすることで安心が生まれます

不安をそのままにしておくと、なかなか行動につながりません。

脱線してしまいますが、そもそも私の家計相談が「年間プラン(家計見直しプラン)」を主体にしているのはそのためです。ご相談者の悩みをわかりやすく見える化してアドバイス。またわからないことが出てきたら都度かたちにしてみせて、長く寄り添っていけるからなんですね。

しかし、家計の決定権はみなさんにゆだねられています。自らの武器が必要です。

キャッシュフロー表は「家計の未来予想図」、ライフイベント表は「夢の未来年表」です。それらを羅針盤として自らの暮らしを切り開いていきましょう!

最初はよく分からなくても、毎年キャッシュフロー表やライフイベント表を更新していくようになると、将来の家計が見通せる安心が生まれます。また、住宅購入やお子様の教育費準備など、未来の理想の暮らしとそれにかかるお金がプランニングできると貯めるモチベーションにもつながります。

どんどん表作りを楽しんでいってほしいと思います。

単回の家計相談では、こうした表づくりのポイントやカスタマイズ法などもお伝えできます。

気軽にお声掛けくださいね。

※参考記事※

小学校卒業までに学資準備する方法もある!

無料相談ガイダンスのご案内【所要時間:30分】

私自身を知っていただき、安心して家計相談や年間プランにお申し込みいただくためのガイダンスです。お気軽にご利用ください。

電話相談(通話料無料)、または、オンライン相談(Zoom)、ご都合の良いほうをお選びいただけます。

【対象:はじめてご利用の方】

■ ファイナンシャルプランナーってどんな人?

■ 今悩んでいることにアドバイスをしてくれそうか?

■ こんな漠然とした状態で相談してもいいの?

■ 安心して継続フォローを受けていけそうか?

こんな疑問がありましたら、お気軽にガイダンスにお越しください。

“このままだと子どもを大学に進学させられない!とならないために” に対して1件のコメントがあります。

コメントは受け付けていません。